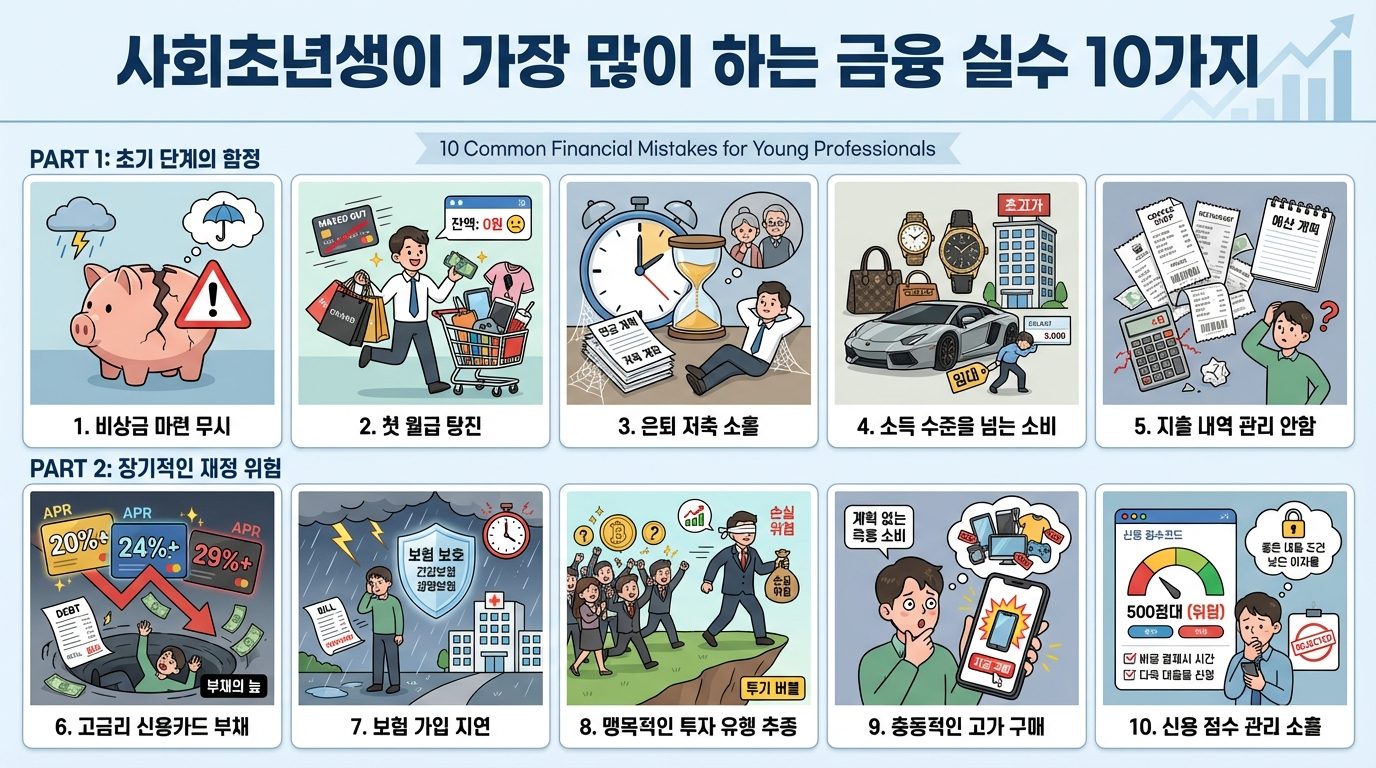

사회초년생이 가장 많이 하는

금융 실수 10가지

리볼빙 함정 · 비상금 없이 올인 투자 · 보험 과다 가입 · 신용점수 방치

첫 월급부터 돈을 지키는 구체적 방법과 세제혜택 계좌 활용법 총정리

월평균 소득 (2025)

(신용대출보다 높음)

월 소득 대비 저축률

평균 신용점수 시작대

📑 목차

- 왜 사회초년생의 '금융 습관'이 평생을 좌우할까?

- 실수 ① 계획 없이 쓰고, 남으면 저축

- 실수 ② 신용카드 리볼빙의 달콤한 함정

- 실수 ③ 비상금 없이 투자부터 시작

- 실수 ④ "남들 다 하니까" 묻지마 투자

- 실수 ⑤ 보험 과다 가입 — 월급의 20%가 보험료?

- 실수 ⑥ 신용점수 관리 방치 — 통신비 연체의 대가

- 실수 ⑦ 세제혜택 계좌 무시 — 공짜 돈을 버리는 셈

- 실수 ⑧ 연말정산을 "몰라서" 놓치기

- 실수 ⑨ 한 곳에 몰빵 — 분산투자를 모르는 초년생

- 실수 ⑩ 가계부를 쓰지 않는다

- 사회초년생 필수 세제혜택 계좌 비교표

- 첫 월급부터 실천하는 돈관리 5단계 로드맵

- FAQ — 자주 묻는 질문 10선

- 결론 — 20대의 금융 습관이 40대의 자산을 만든다

1. 왜 사회초년생의 '금융 습관'이 평생을 좌우할까?

첫 월급의 설렘은 누구에게나 특별합니다. 하지만 그 설렘이 무계획적 소비와 잘못된 금융 판단으로 이어지면, 30대 중반 "왜 모아둔 돈이 없지?"라는 후회로 돌아옵니다. 대한상공회의소가 발표한 '세대별 소비성향 변화' 보고서에 따르면 20~30대의 월평균 소비액은 2014년 257만 원에서 2024년 248만 원으로 오히려 줄었지만, 주거비와 식료품비 비중이 급격히 높아져 실질적 저축 여력은 더 줄어든 것으로 나타났습니다.

2030 세대 가구의 월평균 소득은 약 548만 원이지만 저축률은 평균 25% 이하로 지속 감소하고 있으며, 월세·외식비·구독 서비스 등 고정 지출을 빼면 "버는 것보다 3만 원을 더 쓰는" 상태라는 조사 결과도 있습니다. 이런 상황에서 몇 가지 금융 실수는 회복하기 어려운 타격을 줍니다.

이 글에서는 시중은행 PB(프라이빗뱅커)와 금융감독원이 공통적으로 지적하는 사회초년생의 금융 실수 10가지와, 각 실수에 대한 구체적 해결 방법을 정리합니다.

2. 금융 실수 10가지 — 하나씩 짚어봅니다

계획 없이 쓰고, 남으면 저축한다

사회초년생의 가장 흔한 패턴은 "소비 → 남은 돈 저축"입니다. 문제는 "남는 돈"이 거의 없다는 것입니다. 월급이 들어오면 배달앱, 구독 서비스, 카페, 택시비가 먼저 빠져나가고 월말에는 잔액이 0원에 가깝습니다.

재테크의 황금 공식은 정반대입니다: 수입 – 저축 = 소비. 월급이 들어오는 즉시 일정 금액을 저축·투자 계좌로 자동이체한 뒤, 나머지로 생활하는 것이 핵심입니다. 이를 '선저축 후소비' 또는 '페이 유어셀프 퍼스트(Pay Yourself First)' 원칙이라고 합니다.

💡 해결법: 월급일에 자동이체를 설정하세요. 월 소득의 최소 20%를 저축·투자 계좌로 먼저 보내고, 나머지를 소비 통장으로 분리합니다. '통장 쪼개기' 4원칙 — 소비 통장(체크카드 연결), 저축 통장, 투자 통장, 비상금 통장 — 을 실천해 보세요.

신용카드 리볼빙의 달콤한 함정에 빠진다

카드 대금을 한꺼번에 내기 부담스러울 때 "이번 달만 최소 금액만 결제하자"는 유혹이 리볼빙입니다. 금융감독원은 2024년 사회초년생에게 특별히 리볼빙 사용 주의를 당부했습니다. 리볼빙의 평균 수수료율은 연 15.25~19.03%로, 웬만한 신용대출 이자보다 높습니다.

예를 들어 카드 대금 200만 원을 리볼빙(약정 결제비율 10%, 수수료율 연 18%)으로 돌리면, 첫 달에 20만 원만 갚고 나머지 180만 원에 이자가 붙습니다. 이 구조가 반복되면 원금은 줄지 않고 이자만 눈덩이처럼 불어나 신용불량자로 전락할 수 있습니다.

💡 해결법: 리볼빙이 가입되어 있다면 지금 즉시 해지하고, 약정 결제비율을 100%로 변경하세요. 신용카드 대신 체크카드를 주 결제 수단으로 전환하면 지출이 자연스럽게 통제됩니다. 카드 실적이 필요하다면 월 30만 원 이하 한도로 제한하세요.

비상금 없이 투자부터 시작한다

주식·코인·ETF에 관심이 생기면 "돈이 일하게 하자"는 마음에 여유자금 전부를 투자에 넣는 초년생이 많습니다. 하지만 갑작스러운 실직, 질병, 차량 수리, 이사 비용 등 예상치 못한 지출이 발생했을 때 비상금이 없으면 투자를 손해 보고 급매하거나, 카드론·현금서비스에 의존하게 됩니다.

비상금은 투자 수익률과 무관한 "내 삶의 안전벨트"입니다. 이 안전벨트 없이 고속도로(투자)에 올라타면 사고가 났을 때 치명적입니다.

💡 해결법: 투자를 시작하기 전에 반드시 월 생활비 × 3~6개월분을 비상금으로 확보하세요. 비상금은 파킹통장이나 CMA(종합자산관리계좌)처럼 수시 입출금이 가능하고 소액 이자가 붙는 상품에 넣어두는 것이 좋습니다.

"남들 다 하니까" 묻지 마 투자를 한다

직장 동료가 "요즘 이 종목 대박"이라고 하면 아무 분석 없이 따라 사는 것, 유튜브에서 본 "100% 수익 비법"을 그대로 따라 하는 것 — 시중은행 PB들이 사회초년생에게 가장 많이 경고하는 패턴입니다.

한국경제 보도에 따르면 PB 전문가들은 "재테크에 처음 나서는 사회초년생이 저지르는 가장 흔한 실수로 한 금융상품에 지나치게 큰 비중의 자금을 투입하는 것"을 꼽았습니다. 본인의 투자 성향(공격·중립·보수)도 모른 채 시작하면 첫 하락장에서 공포에 질려 손절하고, 다시는 투자에 손대지 않는 악순환에 빠집니다.

💡 해결법: 투자 전 반드시 투자 성향 테스트(은행·증권사 앱에서 무료)를 받고, 처음에는 소액(월 10~30만 원)으로 적립식 ETF 투자를 시작하세요. "모르는 것에 투자하지 않는다"는 워렌 버핏의 원칙을 기억합시다.

보험 과다 가입 — 월급의 20%가 보험료?

입사 직후 보험 설계사 지인이 찾아와 "지금 안 들면 나중에 비싸진다"며 종신보험, 변액보험, CI보험, 운전자보험까지 줄줄이 권유합니다. 선의를 무시하기 어려워 3~4개 가입하면 월 보험료만 40~60만 원이 되는 경우가 흔합니다.

보험은 필요하지만, 사회초년생에게 정말 필요한 보험은 3가지입니다: 실손의료보험(실비), 3대 진단비보험(암·뇌·심장), 그리고 상황에 따라 운전자보험 정도입니다. 이 외의 저축성 보험·변액보험은 중도 해지 시 원금 손실이 크고, 같은 금액을 ETF나 연금저축에 넣는 것이 장기적으로 훨씬 유리합니다.

💡 해결법: 보험료 합계가 월 소득의 5~10% 이내인지 점검하세요. 핵심 3가지(실비 + 3대 진단비 + 운전자)만 남기고, 중복·불필요한 보험은 해지보다 감액완납이나 납입유예를 먼저 검토합니다.

신용점수 관리를 방치한다 — 통신비 연체의 대가

"겨우 몇만 원인데 뭐 어때"라는 생각이 가장 위험합니다. 통신비, 공과금, 건강보험료 등 소액이라도 연체하면 신용점수에 부정적 영향을 줍니다. 특히 30만 원 이상이 30~90일 미만 연체되면 단기 연체로 분류되어 1년간 신용평가에 반영됩니다. 90일 이상 연체하면 장기 연체로 기록되어 3~5년간 따라다닙니다.

사회초년생의 평균 신용점수는 630~767점 사이에서 시작합니다. 이 시기에 점수를 잘 관리하면 전세자금 대출, 신용대출 시 0.1~0.5% p 금리 차이가 나고, 이는 수백만 원의 이자 절약으로 이어집니다.

💡 해결법: ① 통신비·공과금을 자동이체로 설정하세요. ② 통신비, 건강보험, 4대 보험 납부 실적을 NICE·KCB에 제출하면 신용점수가 올라갑니다(비금융 마이데이터). ③ 올크레딧·토스·카카오뱅크 등에서 분기별로 신용점수를 무료 조회하세요.

세제혜택 계좌를 무시한다 — 공짜 돈을 버리는 셈

청년도약계좌, ISA(개인종합자산관리계좌), 연금저축펀드 — 이 세 가지는 정부가 "세금을 깎아줄 테니 돈 모아라"고 밀어주는 상품입니다. 그런데 놀랍게도 가입 대상인 사회초년생 상당수가 "복잡하다", "나중에 하지"라며 가입을 미룹니다.

청년도약계좌만 해도 2026년부터 정부 기여금 매칭 비율이 6~12%로 확대되었고, 이자에 100% 비과세 혜택이 적용됩니다. ISA는 수익 200만 원(서민형 400만 원)까지 비과세이며, 초과분도 9.9% 분리과세로 일반 계좌(15.4%)보다 세금이 훨씬 적습니다.

💡 해결법: 이 글을 읽는 즉시 ① 청년도약계좌 → ② ISA → ③ 연금저축펀드 순서로 가입하세요. 세 계좌를 조합하면 연간 수십만 원의 세금을 절약할 수 있고, 이는 연봉 인상 없이도 실질 소득을 높이는 가장 확실한 방법입니다.

연말정산을 "몰라서" 놓친다

첫 해 연말정산에서 "13월의 월급"을 받는 동료 옆에서, 아무 준비도 못 해 오히려 세금을 더 내는 초년생이 많습니다. 연말정산은 1년 동안 원천징수된 소득세를 정산하여 더 낸 세금을 돌려받는 절차입니다.

특히 사회초년생이 놓치기 쉬운 공제 항목이 있습니다: 주택청약종합저축 납입액(연 240만 원 이하, 40% 소득공제), 연금저축 세액공제(연 600만 원 한도, 16.5% 세액공제), 체크카드·현금영수증 사용액 소득공제(30%), 그리고 월세 세액공제(총 급여 8,000만 원 이하, 17% 세액공제)가 대표적입니다.

💡 해결법: 입사 즉시 주택청약저축에 월 2만 원이라도 자동이체를 걸고, 체크카드 사용 비중을 높이세요. 12월이 되면 연금저축에 부족한 금액을 한꺼번에 납입하는 "연금저축 밀어 넣기" 전략도 유효합니다.

한 곳에 몰빵 — 분산투자를 모르는 초년생

"이 종목 하나면 된다"고 확신하며 전 재산을 하나의 주식, 하나의 코인, 하나의 부동산에 집중하는 것은 도박에 가깝습니다. 시중은행 PB들은 "사회초년생이 저지르는 가장 흔한 투자 실수"로 한 금융상품에 과도하게 집중하는 것을 1순위로 꼽았습니다.

분산투자란 자산을 여러 유형(국내 주식, 해외 주식, 채권, 예금)으로 나누어 한 곳이 하락해도 전체 자산에 치명적 타격이 가지 않도록 하는 전략입니다. 특히 사회초년생에게는 글로벌 지수를 추종하는 적립식 ETF가 분산투자의 가장 쉬운 시작점입니다.

💡 해결법: 투자 자금을 국내 ETF(40%) + 해외 ETF(40%) + 안전자산-예금·채권(20%) 비율로 시작하세요. 매월 같은 금액을 정해진 날짜에 자동 매수하는 '정액 적립식(DCA)' 방식이 시장 타이밍 스트레스를 줄여줍니다.

가계부를 쓰지 않는다 — "감"으로 돈을 관리한다

"대충 이 정도 쓰는 것 같다"는 감각은 대부분 실제보다 30% 이상 과소평가됩니다. 구독 서비스 월 2만 원 × 5개 = 10만 원, 배달비 월 15만 원, 커피 일 2잔 × 5,000원 × 20일 = 20만 원… 이런 "아나 몰랐어" 지출이 쌓여 월 50~80만 원이 "증발"합니다.

가계부 작성은 "돈을 아끼라"는 뜻이 아니라 "내 돈이 어디로 가는지 알라"는 뜻입니다. 지출을 파악해야 불필요한 곳을 줄이고, 저축·투자에 돌릴 여력을 만들 수 있습니다.

💡 해결법: 복잡한 엑셀이 부담스러우면 뱅크샐러드, 토스, 카카오페이 같은 앱의 자동 가계부 기능을 활용하세요. 카드·계좌를 연동하면 지출이 자동 분류되어 거의 노력 없이 한 달 소비 패턴을 확인할 수 있습니다. 3개월만 꾸준히 기록하면 "돈이 어디로 새는지" 확실히 보입니다.

3. 사회초년생 필수 세제혜택 계좌 비교표

아래 세 가지 계좌는 사회초년생이라면 가입 순서대로 반드시 개설해야 할 "절세 3 총사"입니다.

| 구분 | 청년도약계좌 | ISA (중개형) | 연금저축펀드 |

|---|---|---|---|

| 가입 자격 | 만 19~34세 연봉 7,500만 원 이하 |

만 19세 이상 (거의 제한 없음) |

누구나 가입 가능 |

| 납입 한도 | 월 최대 70만 원 (5년 만기) |

연 최대 2,000만 원 (3년 의무 가입) |

연 최대 1,800만 원 (세액공제는 600만 원 한도) |

| 세제 혜택 | 이자소득 100% 비과세 + 정부기여금 6~12% |

수익 200만 원 비과세 (서민형 400만 원) 초과분 9.9% 분리과세 |

납입액 16.5% 세액공제 (총급여 5,500만 원 이하) 연금 수령 시 3.3~5.5% 과세 |

| 중도 인출 | 특별 사유 외 불가 (혜택 반환) |

3년 후 자유 인출 | 55세 전 인출 시 기타소득세 16.5% 부과 |

| 추천 순서 | 🥇 1순위 | 🥈 2순위 | 🥉 3순위 |

4. 첫 월급부터 실천하는 돈관리 5단계 로드맵

5. FAQ — 자주 묻는 질문 10선

6. 결론 — 20대의 금융 습관이 40대의 자산을 만든다

사회초년생 시절의 금융 실수는 대부분 "몰라서" 발생합니다. 리볼빙이 얼마나 위험한지 모르고, 비상금이 왜 필요한지 모르고, 세제혜택 계좌가 존재하는지 모릅니다. 이 글에서 정리한 10가지 실수 중 하나라도 해당된다면, 오늘 당장 고치기 시작하세요.

월급 200만 원이든 400만 원이든 상관없습니다. 중요한 것은 금액이 아니라 구조입니다. 선저축 후소비의 구조, 비상금이라는 안전벨트, 세제혜택 계좌라는 가속기, 분산투자라는 방향타 — 이 네 가지 구조만 갖추면 사회초년생의 자산은 시간이 지날수록 눈덩이처럼 불어납니다.

워렌 버핏은 말했습니다. "누군가 그늘에 앉아 쉴 수 있는 것은, 오래전 누군가가 나무를 심었기 때문이다." 지금 여러분이 심는 금융 습관이라는 나무가 10년 후, 20년 후 여러분에게 그늘을 선물할 것입니다.

1. 선저축 후소비 — 월급일에 자동이체로 소득의 20% 이상을 저축·투자 계좌로 먼저 보내세요.

2. 리볼빙 해지 + 비상금 3~6개월분 확보 — 이 두 가지가 모든 재테크의 전제 조건입니다.

3. 세제혜택 계좌(청년도약계좌 → ISA → 연금저축) 가입을 하루라도 빨리 — 미루는 날만큼 혜택을 버리는 것입니다.

📎 함께 읽으면 좋은 글

저소득자 대출 가능 조건과 금융 상품 총정리 — 햇살론·새희망홀씨·미소금융 가이드 신용점수 올리는 방법 완벽 가이드 — 단기간 점수 상승 전략 청년 월세 지원금 신청 조건과 방법 — 2026년 최신 가이드 우울증 초기 증상과 단순 우울의 차이점 — 자가진단 체크리스트 고혈압 약 평생 먹어야 할까? 중단 가능 조건 6가지와 약 종류별 부작용 총정리본 글은 금융 정보를 제공하며, 개인의 투자 판단을 대체하지 않습니다. 구체적 상품 가입은 금융기관과 상담하세요.